معامله 9472 در رینگ طلایی بورس کالا

به گزارش بورس نیوز به نقل ازواحد معاملات آتی سکه کارگزاری بانک سامانروز دوشنبه مورخه 24/08/1395 در بازار معاملاتی قراردادهای آتی سکه در سررسید های مختلف 9472قرارداد معامله شد.

در سررسید معاملاتی آبان 95 (GCAB95)516قرارداد معامله و97 موقعیت باز باقی ماند و در نهایت قیمت تسویه این سررسید به 11097756 ریال رسید. معاملات در این سررسید با قیمت1104000 تومان شروع و با قیمت 1110000 تومان خاتمه یافت. این سررسید با میانگین وزنی قیمت معاملات 11090804 ریال که حاکی از رشد 0.43 درصدی بود در پایین ترین قیمت معامله 1104000 تومان و در بالاترین قیمت عدد 1111500 تومان را تجربه نمود.

در سررسید معاملاتی دی 95(GCDY95 )367 قرارداد معامله و 2065 موقعیت باز باقی ماند و در نهایت قیمت تسویه این سررسید به 11196011 ریال رسید. معاملات در این سررسید با قیمت 1116500 تومان شروع و با قیمت 1120000 تومان خاتمه یافت. این سررسید با میانگین وزنی قیمت معاملات 11193052 ریال که حاکی از رشد 0.07 درصدی بود در پایین ترین قیمت معامله 1116500 تومان و در بالاترین قیمت عدد 1121000 تومان را تجربه نمود

در سررسید معاملاتی اسفند 95((GCES95 72 قرارداد معامله و 2164 موقعیت باز باقی ماند و در نهایت قیمت تسویه این سررسید به 11334000 ریال رسید. معاملات در این سررسید با قیمت1130500تومان شروع و با قیمت 1134000 تومان خاتمه یافت. این سررسید با میانگین وزنی قیمت معاملات 11335903 ریال که حاکی از رشد 0.07 بود در پایین ترین قیمت معامله 1130500 تومان و در بالاترین قیمت عدد 1136000 تومان را تجربه نمود.

در سررسید معاملاتیاردیبهشت 95(GCOR95) 344 قرارداد معامله و 5015 موقعیت باز باقی ماند و در نهایت قیمت تسویه این سررسید به 11491091 ریال رسید. معاملات در این سررسید با قیمت 1147000 تومان شروع و با قیمت 1149500 تومان خاتمه یافت. این سررسید با میانگین وزنی قیمت معاملات 11501875 ریال که حاکی از رشد 0.11 درصدی بود در پایین ترین قیمت معامله 1146000 تومان و در بالاترین قیمت عدد 1152000 تومان را تجربه نمود.

در سررسید معاملاتی تیر 96 ((GCTR962617 قرارداد معامله و 8880 موقعیت باز باقی ماند و در نهایت قیمت تسویه این سررسید به 11688275 ریال رسید. معاملات در این سررسید با قیمت 1166000 تومان شروع و با قیمت 1169000 تومان خاتمه یافت. این سررسید با میانگین وزنی قیمت معاملات 11688269 ریال ، که حاکی از رشد 0.06 درصدی بود .در پایین ترین قیمت معامله 1166000 تومان و در بالاترین قیمت عدد 1171500 تومان را تجربه نمود.

نوسانات انس جهانی طلا :

روز دوشنبه بازارهای جهانی شاهد افت نرخ انس جهانی بود که قیمت این فلز گرانبها به نرخ تقریبی 1214 دلار معامله شد .

نوسان قیمت دلار :

دیروز قیمت دلار در بازار آزاد به قیمت 3676 تومان معامله شد.

نظرسنجی اینوستینگ نشان می دهد که احتمال افزایش نرخ بهره فدرال رزرو در نشست دسامبر به بیش از 81 درصد رسیده است. جانت یلن رئیس فدرال رزرو قرار است روز پنج شنبه در نشست استماع کنگره شرکت کند و اختمالا سخنرانی وی وضعیت نرخ بهره در نشست دسامبر را تا حد زیادی روشن خواهد کرد. ژاپن نیز روز دوشنبه آمارهای اولیه مربوط به رشد اقتصادی در سه ماه سوم امسال را منتشر می کند. آمریکا و بریتانیا نیز طی روزهای آینده آمارهای مهم اقتصادی از جمله نرخ تورم را اعلام خواهند کرد. چین نیز آمارهای مربوط به تولیدات صنعتی و سرمایه گذاری را اعلام می کند. ماریو دراگی رئیس بانک مرکزی اروپا نیز روز دوشنبه سخنرانی خواهد کرد. بانک مرکزی استرالیا نیز متن مذاکرات نشست اخیر خود را منتشر خواهد کرد. آلمان نیز روز سه شنبه آمارهای مهم اقتصادی از جمله شاخص اعتماد تحاری و نرخ تورم را اعلام می کند.گزارش وضعیت اشتغال بریتانیا نیز روز سه شنبه اعلام خواهد شد.

بدانیم که :عیار طلای معامله شده در بازارهای جهانی یا اونس 24 و عیار سکه بهار آزادی 21.6 است و با تقسیم عدد 21.6 بر 24 عدد 0،900 به دست میآید و پس از ضرب عدد حاصل در وزن انواع سکه یعنی تمام بهار آزادی، نیم و یا ربع بهار آزادی قیمت واقعی آنها به دست میآید

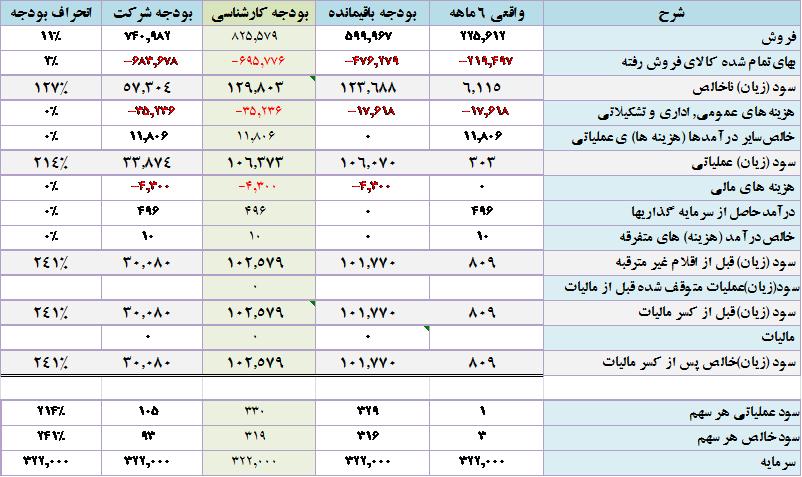

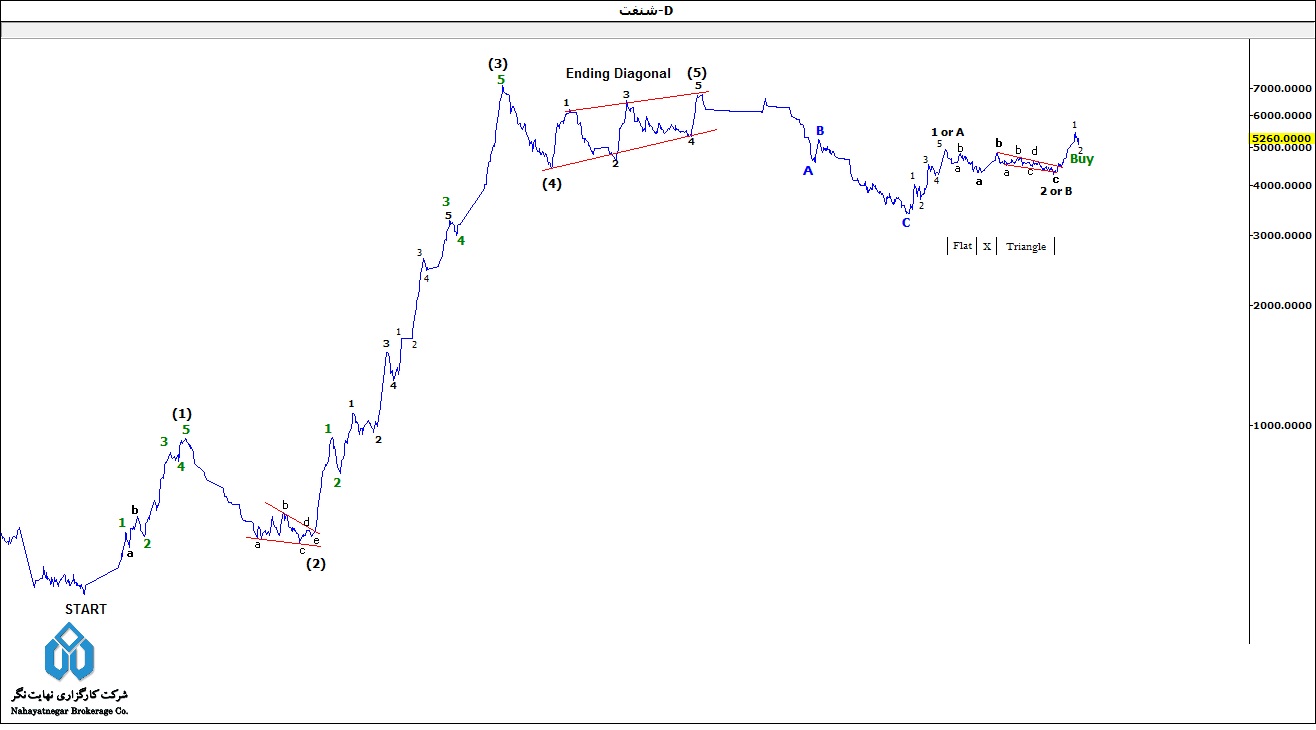

رمزگشایی حرکت امواج در "شنفت"

بنابر گزارش شرکت کارگزاری نهایت نگر، در موج شماری نشان داده شده در شکل۱، که سعی شده تمامی قوانین موجی رعایت شوند مشاهده میشود؛ یک روند ایمپالس (جنبشی) صعودی از نقطه START آغاز و با موج سه ای انبساطی (پنج موجی) ادامه و موج پنجی کوتاه شده در قالب الگوی اندینگ دیاگونال (Ending Diagonal) به اتمام رسیده است. سپس روندی با جنس کارکشن (اصلاحی) که در شکل، با لیبل های A،B و C نشان داده شده است تشکیل شده است. همچنین در نقطه C، فازی جدید از رشد قیمتی آغاز شده که مهمترین بخش تحلیل برای پیش بینی رفتار آتی قیمت به حساب می آید. در ادامه به بررسی جنس فاز جدید پرداخته می شود.

همانطور که در شکل ۲ مشخص شده است پس از اتمام یک سه موجی اصلاحی در نقطه C، در درجه ی موجی پایین تر به ترتیب یک پنج موجی (1 or A) و یک سه موجی با ساختار کارکشن کامپلکس یا ترکیبی (2 or B) و در نهایت موج اخیر که هم اکنون در حال پیشرفت می باشد تشکیل شده اند.

مطابق قوانین امواج در روایات مختلف، احتمالاتی برای آینده روند قیمتی مطرح می باشد که در ادامه طرح و بررسی می شوند.

1) موج افزایشی آغاز شده از نقطه C، یک ساختار زیگ زاگ به عنوان جز دوم از یک پهنه (Flat) بلند مدت (آغاز شده از نقطه (۵) در نمودار) باشد: این سناریو، سناریوی قابل دفاعی می باشد که در این صورت با توجه به تکمیل دو موج از سه موجی مد نظر (موج اول پنج تایی و موج دوم کامپلکس)، تنها ساختار مورد انتظار یک پنج موجی در قالب موج آخر از یک زیگ زاگ با آرایش ۵:۳:۵ خواهد بود که ریزموجِ یک این پنج موجی خاتمه یافته و قیمت داخل ریزموج دوم قرار دارد و موقعیت خرید مناسبی برای استفاده از رشد قیمت در ریزموج های سوم و پنجم را فراهم آورده است. مقاومت اول پیش رو پس از تکمیل ریزموج دو، ۶۴۰ تومان خواهد بود.

2) موج آغاز شده از نقطه C، یک ایمپالس میان مدت باشد: این سناریو نیز از طریق قوانین قابلیت وقوع دارد. به این نحو که موج حاضر را یک موجِ سه یِ پنج تایی از یک ایمپالس پنج موجی تصور کرد که در این حالت با ادبیات تخصصی الیوت قیمت هم اکنون در موج دو از سه قرار دارد و اهداف پیش رو احتمالی، ۶۴۰ تومان و ۸۳۷ تومان خواهند بود.

3) موج آغاز شده از نقطه C، یک کارکشن با الگوی مثلث باشد: این سناریو رد می شود چراکه آرایش امواج در مثلث ها (Triangle) به صورت ۳:۳:۳:۳:۳ بوده و با توجه به آرایش پنج موجی موج اول بعد از نقطه C و ساختار موج دوم، تصور تشکیل مثلث دور از ذهن می باشد. ضمنا مثلث ها در کارکشن های کامپلکس نمی توانند جز دوم به شمار روند و موج دوم در کامپلکس ها معمولا ساختار زیگ زاگ دارد.

نتیجه گیری تحلیل امواج "شنفت"

- چه در سناریو اول و چه در سناریو دوم که قابلیت تحقق دارند حکومت یک ریزموج پنج تایی مورد توافق بوده و می توان اهداف ۶۴۰ یا ۸۳۷ تومانی را برای موج اخیر متصور بود.

- سرمایه گذاران می توانند با هدف اولیه ۶۴۰ تومانی و با حد ضرر ۴۹۱ تومانی به صورت پله ای وارد موقعیت خرید شوند.

- در صورت موفقیت قیمت در شکست محدوده قیمتی ۶۴۰ تومان، به منظور حفظ سود به دست آمده، حد ضرر به ۶۴۰ تومان منتقل خواهد شد.

تحلیل های کارگزاری نهایت نگر

تحلیلگر: هادی پورحامدی

مس و روی جهانی از دریچه تکنیکال

برای شروع اجازه بدهید در ابتدا به سراغ قیمت جهانی فلز روی در تایم هفتگی برویم. همان طور که در تصویر نیز مشخص است، فلز روی در ماههای اخیر پس از کف سازی در کانال ۱۴۰۰ دلار، در مسیر رشد قرار گرفته است و آرایش صعودی قیمت در این مسیر به گونهای است که عملاً ما را به رشد بیشتر در آینده امیدوار میکند.

بنابر گزارش شرکت کارگزاری نهایت نگر، اما آنچه اهمیت دارد این است که در هفتههای گذشته قیمت در محدوده ۲۴۰۰ دلار به خط روند نزولی رسیده بود و این خط که در گذشته نیز بارها واکنش قیمت را به دنبال خود داشت، سطح مقاومتی مهمی پیش روی قیمت ایجاد نموده بود و واکنش قیمت را در این محدوده شاهد بودیم. اما اخیراً و در یک حرکت کاملاً صعودی شاهد عبور قیمت از این سطح و خط روند بودهایم. سقفهای قبلی شکسته شده است و باید بگوییم عملاً قیمت از کمند کانال نزولی تشکیل شده با این خط روند رها شده است. از منظر کلاسیک انتظار داریم حالا که این کانال شکسته شده است، حرکت رشد قبلی در طول این کانال یک بار دیگر تکرار شود و قیمت بتواند رفته رفته خود را به هدف ۴۳۰۰ دلار برساند اما سطح ۲۹۰۰ الی ۳۰۰۰ دلار اهمیت مقاومتی بالایی پیش روی قیمت داشته و در میان مدت قطعاً این سطح که منطبق بر سقف کانال نزولی قیمت است، مانع از رشد ممتد قیمت خواهد شد.

اما در تصویر بعدی حرکات قیمت روی در تایم ماهیانه را شاهد هستیم. آنچه در این تصویر اهمیت دارد، رشد پیوسته قیمت در ۱۱ ماه اخیر است که نشان از عزم راسخ قیمت برای صعود داشته و دارد!

تصویر بعدی اما نمودار قیمت مس جهانی را در تایم هفتگی نشان میدهد. مس در هفته اخیر توانست بر روند نزولی بلند مدت خود غلبه کرده و ضمن خروج از محدوده تراکمی تشکیل شده در هفتههای اخیر، از خط روند نزولی نیز خارج شود. به لحاظ کلاسیک در این تایم فریم این خط روند شکسته شده است اما برای بررسی بیشتر جزییات اجازه بدهید از نمای نزدیکتر به بررسی روند قیمت در تایم ماهیانه بپردازیم.

در تایم فریم ماهیانه همان گونه که نشان داده شده است، قیمت ۷۸.۶ درصد حرکت صعودی ۶۰۰۰ دلاری خود را که طی ۲۶ ماه تشکیل شده بود، در طی ۶۹ ماه اصلاح نموده است. این افت کند قیمت نسبت به مدت زمان صعود، خود حکایت از عدم تمایل بر ریزش بیشتر داشته و انتظار بر کفسازی و برگشت قیمت به مسیر صعود را تقویت میکند. اما آنچه در این تصویر به دنبال نمایش آن هستیم، خروج قیمت از روند نزولی ۶۹ ماه اخیر است. کندلها در تایم ماهیانه رسم شدهاند و برای بسته شدن کندل ماهیانه باید حدود سه هفته دیگر صبور باشیم. چنانچه قیمت بتواند در طی سه هفته آینده به رشد خود ادامه داده و قیمت بسته شدن کندل ماهیانه در جهت تأیید شکست روند نزولی باشد (در بالای سطح ۶۰۰۰ دلار باشد)، انتظار ما بر رشد بیشتر قیمت تقویت شده و در بلند مدت قیمت میتواند به سقف قبلی باز گردد!

بار دیگر به تصویر قبل باز گردیم. در تصویر قبلی یک تبدیل سطح در محدوده ۶۴۰۰ الی ۶۵۰۰ دلار داشتیم. در میان مدت باید از این سطح به عنوان نزدیکترین سطح مقاومتی یاد کنیم.

جمع بندی:

قیمت مس و روی جهانی هر دو در مسیر رشد قرار دارد و در بلند مدت، هر دو فلز، اهداف صعودی خوبی را پیش رو دارند. رشد قیمت مس در صورت تأیید خاتمه روند نزولی قیمت میتواند تا سقف تاریخی قبلی در محدوده ۹۰۰۰ دلار و رشد قیمت روی میتواند تا محدوده ۴۳۰۰ دلار ادامه یابد.

از دیگر تحلیل های کارگزاری نهایت نگر

تحلیلگر: مجید حصاری

با بررسی روند ارزش معاملات بورس طی چند وقت اخیر:

متولیان بازار سرمایه آدرس غلط به سهامداران می دهند / لزوم نمایش ارزش واقعی معاملات

حجم و ارزش معاملات در حالی طی ماه های اخیر بموجب روند نزولی و کسالت بازار معاملات در بورس با افت قابل توجهی همراه شد که طی چند وقت اخیر شاهد روند رو به رشد این متغیر بوده ایم.

از دیدگاه سرمایه گذاران ارزش معاملات در هر بازاری از جمله بازار سرمایه از جمله مهمترین مولفه ها برای سنجش قدرت آن بازار به شمار می رود و روند رو به رشد آن بیانگر ورود نقدینگی جدید از طریق سرمایه گذاران می باشد.

بر اساس گزارش بورس نیوز، حجم و ارزش معاملات در حالی طی ماه های اخیر بموجب روند نزولی و کسالت بازار معاملات در بورس با افت قابل توجهی همراه شد که طی چند وقت اخیر شاهد روند رو به رشد این متغیر بوده ایم. به طوریکه در شرایطی که پیشتر ارزش معاملات بازار سرمایه در هر دو بازار بورس و فرابورس به زحمت به رقم هایی همچون 200 میلیارد تومان می رسید، این روزها ارزش معاملات روزانه در مجموع به عددهایی همچون 500 میلیارد تومان رسیده است. این در حالی است که بررسی روند و حجم معاملات سهام شرکت ها چندان موید ورود نقدینگی جدید به بورس نیست که این امر بدان معناست که افزایش ارزش معاملات از طریق معامله اوراقی به جز اوراق بهادار در حال رقم خوردن است. آنچنان که طی چند وقت اخیر شاهد اجرای برنامه های مختلف سازمان بورس جهت توسعه بازار بدهی از طریق انتشار انواع اوراق مشارکت و صکوک هستیم و به نظر می رسد اجرای این سیاست در نهایت سبب رشد ارزش معاملات بازار سرمایه نسبت به دوره های گذشته شده است.

به عنوان مثال در حالی طی یکشنبه هفته جاری ارزش معاملات بازار بورس حدود 400 میلیارد تومان و ارزش معاملات فرابورس 167 میلیارد تومان محاسبه می شود که بررسی جدول نمادهایی که بیشترین سهم را در ارزش معاملات روز گذشته داشته اند حاکی از آن است که از 400 میلیارد تومان ارزش معاملات بورس، 51 میلیارد تومان به اوراق شرکت ملی نفت ایران اختصاص دارد و بخش دیگری نیز از طریق معاملات بلوکی در نمادهای "کروی"، "بترانس"، "فاراک" و "وپخش" رقم خورده است و در مقابل معاملات نمادهایی همچون "فملی"، "فاذر" و "ثاژن" سهم کوچکی داشته اند.

در بازار فرابورس نیز روند به همین منوال است و از مجموع ارزش معاملات 167 میلیارد تومانی این بازار در روز گذشته حدود 140 میلیارد تومان ناشی از معاملات اوراق اجاره و انواع اسناد خزانه بوده است و ارزش معاملات "ذوب"، "فزرین" و " شاوان" نقش کمتری در ارزش معاملات حدود 200 میلیارد تومانی فرابورس ایفا کرده اند.

از این رو می توان گفت رشد چند وقت اخیر این مولفه نه تنها به واسطه معاملات بازار سرمایه این است که رشد چند وقت اخیر این مولفه نه تنها به واسطه ورود نقدینگی جدید و پویایی این بازار نبوده بلکه معاملات انواع اوراق بخش قابل توجهی از نقدینگی را بتدریج از آن خود نموده است. بدین ترتیب به نظر می رسد رفته رفته نگاه و توجه سهامداران و اهالی بازار سرمایه که با هدف کسب بازدهی مناسب از سرمایه گذاری در بورس وارد این بازار شده اند به سمت بازار بدهی و از همه مهمتر کسب بازدهی مناسب بدون ریسک سوق یافته و سهامداران و فعالان بازار سرمایه به جای انتخاب سهام پر پتانسیل بر اساس تحلیل و بررسی وضعیت بنیادی شرکت ها تمایل بیشتری به خرید اوراق دارند.

به طور قطع در شرایطی که در بازار سرمایه بستری برای کسب بازدهی مناسب بدون ریسک فراهم شده دیگر سهامداران رغبتی برای خرید سهام شرکت در شرایط حاکمیت روند نزولی نوسانی بر بورس نخواهند داشت و از آنجا که افق روشنی برای آینده این بازار وجود ندارد و متولیان بازار سرمایه خود بر توسعه بازار بدهی و انتشار انواع اوراق معتقدند، دیگر بازار سرمایه قدرت مانوری برای بالندگی و شکوفایی نخواهد داشت.

از این رو بهتر به نظر می رسد تا حداقل ارزش معاملات بورس و فرابورس آنطور که در واقعیت هست برای سهامداران به نمایش گذاشته شود و ارزش معاملات اوراق بهادار از معاملات بلوکی و انواع اوراق تفکیک شود تا آدرس غلط به سهامداران داده نشود و اهالی بازار سرمایه بدانند که در شرایط فعلی ارزش معاملات تغییر با اهمیتی نیافته است.

با توجه به سیاست های ترامپ پیش بینی شد:

۳ سناریو گلدمنساکس از آینده اقتصاد آمریکا /عامل مهم رشد بورس بعد از انتخابات

مؤسسه گلدمنساکس با اعلام عامل اصلی رشد بورس آمریکا بعد از انتخاب ترامپ، آینده اقتصادی این کشور را در ۳ سناریو پیش بینی کرد.

به گزارش پایگاه خبری بورس پرس، بنابر اعلام بلومبرگ، رونق کوتاه مدت در ازای بحران اقتصادی بلند مدت" تعبیری است که از سوی کارشناسان اقتصادی مؤسسه بانکی گلدمنساکس آمریکا از سیاستهای اقتصادی دونالد ترامپ ارائه شده است.

بنا به اعتقاد این کارشناسان، اگرچه سیاستهای اقتصادی رئیس جمهور جدید این کشور در کوتاه مدت به اقتصاد آمریکا رونق میبخشد اما در بلند مدت نهتنها رشد مورد نظر را از بین برده بلکه اقتصاد این کشور را دستخوش بحران خواهد کرد.

با پیروز شدن غیر منتظره دونالد ترامپ در انتخابات ریاست جمهوری آمریکا، بورس این کشور روندی افزایشی را در پیش گرفت. از مهمترین دلایل این مسئله، روشنتر شدن انتظار بازار نسبت به چشمانداز افزایش نرخ تورم ناشی از اجرای برخی سیاستهای اقتصادی از سوی ترامپ است.

ترامپ قصد دارد با کاهش مالیات، افزایش تمرکز بر زیرساختها و همچنین افزایش بودجه دفاعی، رشد اقتصادی آمریکا را به متوسط 3.5 درصد در سال افزایش دهد اما به نظر میرسد اجرای برخی دیگر از سیاستها نظیر لغو برخی قراردادهای اقتصادی و همچنین تغییر رویکرد دولت آمریکا در پذیرش مهاجران میتواند به بروز رکود تورمی منجر شود.

بنا به اعلام کارشناسان گلدمن، اقدامات ترامپ در کاهش مالیات و همچنین تمرکز بر زیرساختها میتواند به رشد اقتصادی این کشور در کوتاه مدت بیانجامد.دیگر سیاستهای ترامپ میتواند به افزایش موانع تجارت و همچنین مهاجرت به این کشور منجر شده و در بلند مدت بر اقتصاد این کشور تأثیر منفی بگذارد.

با توجه به ابهامات موجود در اجرای سیاستهای اعلامی ترامپ، گلدمن ساکس 3 سناریو را پیش روی آمریکا پس از روی کار آمدن ترامپ پیشبینی کرده است.

اولین سناریو اجرای تمام وعدههای انتخاباتی از سوی ترامپ از افزایش هزینه کرد گرفته تا ایجاد موانع تجارت است.

در دومین سناریو نیز تنها اجرای سیاستهای مالی ترامپ در نظر گرفته شده است اما در سناریوی سوم روند کنونی تجارت و مهاجرت در این کشور محدود شده و از سوی دیگر بانک مرکزی آمریکا به سیاستهای خود در افزایش بهره دلار شدت بیشتری میبخشد.

اجرای کامل بسته سیاسی ترامپ میتواند به افزایش 0.2 درصدی تولید ناخالص داخلی آمریکا در نیمه دوم سال آینده منجر شود. اما اجرای این سیاستها در سال 2018 به کاهش 0.5 درصدی آمریکا در سال 2018 و 2019 و همچنین افزایش نرخ بهره دلار در این کشور به 2.3 درصد منجر خواهد شد.

اجرای سناریوی دوم اقتصاد آمریکا را به طور متوسط بین سالهای 2017 تا 2019 ، 0.5 درصد رشد داده و تورم حاشیهای را در این کشور افزایش میدهد، اما رکود تورمی میتواند یکی از عواقب اجرای سناریوی سوم باشد چرا که اجرای آن رشد حقیقی تولید ناخالص داخلی آمریکا را در سالهای 2018 و 2019 به 0.8 درصد کاهش داده و همچنین تورم این کشور را در اوایل سال 2019 به 2.3 درصد افزایش خواهد داد. این در حالیست که نرخ بیکاری در این کشور نیز به 5.3 درصد خواهد رسید.

در صورت اجرای این سناریو، پیش بینی می شود بانک مرکزی آمریکا با هدف کاهش تورم در این کشور تا سال 2019 نرخ بهره دلار را به شدت افزایش داده اما در سال 2019 این اقدام را متوقف خواهد کرد تا بتواند با کاهش رشد اقتصادی و کاهش اشتغال در این کشور مقابله کند.

درگفت وگوی یک مسئول با بورس پرس اعلام شد:

جزییات بزرگترین تامین مالی صنعت برق ایران / ابزارهای مالی جدید و جذاب در راه

مدیربازارگردانی و فروش تامین سرمایه امین جزییات بزرگترین تامین مالی صنعت برق با ۲۰۰ میلیارد تومان در بورس انرژی را اعلام کرد و از عرضه ابزارهای مالی جدید و جذاب در آینده ایی نزدیک خبر داد.

اسماعیل بی نائی در گفت وگو با پایگاه خبری بورس پرس، درباره جزئیات بزرگترین تامین مالی صنعت برق کشور گفت: این تامین مالی به ارزش 200 میلیارد تومان و از طریق عرضه اوراق سلف موازی استاندارد نیروگاه سنندج مپنا انجام خواهد شد.

وی افزود: این عرضه از روز چهارشنبه جاری به مدت 5 روز کاری و با ارائه 523 هزار و 471 قرارداد که ارزش هر یک از آن 382 3 هزار و 65 تومان است، آغاز خواهد شد. این اوراق با نماد سنندج 961 در بورس پذیرش شده و نماد ثانویه آن نیز حداکثر 10 روز کاری پس از عرضه اولیه، در بورس انرژی گشایش خواهد یافت.

این مقام مسئول ادامه داد: تامین سرمایه امین در راستای ایفای مسوولیت اجتماعی خود در جلب همکاری مجموعه فعالان بازارسرمایه، تعهد پذیره نویسی این اوراق را با مشارکت صندوق بازارگردانی مپنا صورت داده است.

بی نائی در مورد جذابیت این اوراق برای سرمایه گذاران بازار سرمایه توضیح داد: نرخ سود روزشمار این اوراق 21 درصد است و نرخ تضمین شده آن در سررسید اوراق نیز 22 درصد است که تا سقف 23 درصد قابل پرداخت خواهد بود.

وی پیش بینی کرد حجم بالای تقاضا در روز اول عرضه کاملا قابل تصور است و جذابیت این اوراق در شرایط فعلی بازارسرمایه، نوید یک عرضه موفق را می دهد.

به گفته وی با توجه به تجربه استقبال سرمایه گذاران از ابزارهای مالی جدید و جذاب، تامین سرمایه امین به زودی اوراق دیگری را نیز با نرخ های مشابه عرضه خواهد کرد که موعد و شرایط آنها متعاقبا اعلام خواهد شد.