حتوکا و پتانسیل های آن برای تعدیل مثبت با اهمیت سود

1. سهام توریل و پتانسیل سودآوری حتوکا از محل فروش آن

حتوکا

که مالک 108345000 سهم توریل، به بهای تمام شده هر سهم 100تومان در

پرتفوی سرمایه گذاری خود بود، در روز گذشته 15میلیون سهم را به قیمت 225

تومان واگذار نمود. سود حاصل از این واگذاری 57ریال به ازای هر سهم حتوکا

معادل 19.3درصد تعدیل مثبت خواهد بود. به نحوی که سود شرکت که برای سال

مالی 95 که مبلغ 295 ریال به ازای هر سهم پیش بینی گردیده است با توجه به

سود حاصل از این فروش به 352 ریال افزایش خواهد یافت. این فروش روی سود

حاصل از سرمایه گذاریهای سهم نیز برای سال مالی 95 تاثیر کاهنده ای نخواهد

داشت ولی برای سال مالی 96 با فرض تقسیم سود 22 تومانی توریل مشابه با

مجمع امسال کمتر از 1تومان از سود حتوکا خواهد کاست.

اما مهمتر از تعدیل 19.3درصدی فعلی که به آن اشاره شد شایعه ای بسیار قوی در بازار وجود دارد، مبنی بر اینکه حتوکا قصد فروش 93 میلیون سهم دیگر توریل پرتفوی خود را دارد! مهمی که اگر در قیمت 225تومان به واقعیت بپیوندد سود حتوکا برای سال مالی جاری به بیش از 70تومان خواهد رسید! یعنی بالغ بر 140درصد تعدیل مثبت!!! این در حالی است که به احتمال زیاد فروش بقیه سهمها در قیمتهای بالاتری انجام خواهد گرفت. که این رخداد در روزهایی که بیشتر شاهد تعدیل منفی های پیاپی در سهمهای مختلف هستیم برای خود یک رکورد محسوب میشود.

2. افزایش 103 درصدی حجم صادرات فولاد مبارکه و تاثیر مستقیم بر رشد سودآوری حتوکا

آمارهای گمرک در چهار ماه ابتدایی امسال نشان میدهد صنعت فولاد توانسته در این مدت با رساندن حجم صادرات محصولات خود به بالای 2 میلیون تن، نسبت به مدت مشابه سال قبل 77 درصد رشد صادرات را تجربه کند. فولادسازان کشورمان طی ۴ ماهه اول سال جاری دو میلیون تن فولاد صادر کردند که نسبت به سال قبل افزایش قابل ملاحظه ۷۷ درصدی را نشان می دهد. شرکت فولاد مبارکه که عمده درآمد حتوکا از محل حمل محصولات آن است توانسته طی این مدت با ۸۰۰ هزار تن صادرات محصولاتی همچون: ورقهای سرد و گرم، گالوانیزه، قلع اندود و اسلب سهم اصلی صادرات فولاد ایران را در اختیار بگیرد. به علاوه اینکه این شرکت توانست نسبت به سال قبل به میزان ۱۰۳ درصد صادرات خود را افزایش دهد. این رشد صادرات بخاطر اینکه با نرخهای پایین صورت میگیرد اثر چندانی بر سودآوری فولاد مبارکه ندارد ولی برای شرکتهایی نظیر حتوکا که حجم کارش به شدت رشد کرده است، تاثیر فوق العاده ای خواهد داشت.

حتوکا از 106میلیارد فروش و درآمد ارائه خدماتی که برای سال جاری پیش بینی نموده، 30میلیارد تومان آن را از محل حمل کالاهای صادراتی پیش بینی نموده است. با وجود اینکه این پیش بینی با 40درصد رشد نسبت به سال مالی قبل پیش بینی شده است ولی وقتی با رشد 103درصدی حجم صادرات فولاد مبارکه که در بالا به آن اشاره گردید مقایسه میگردد، اگر حجم صادرات فولاد در ادامه سال نیز تداوم داشته باشد جای رشد در آمد 40 درصدی حتوکا را نشان میدهد!

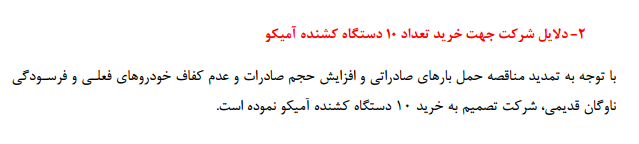

3. افزایش سرمایه و خرید ماشین آلات جدید

شرکت به تازگی مجمع افزایش سرمایه خود را تشکیل داده و حق تقدم آن تا پایان مهرماه قابل معامله است. هدف از افزایش سرمایه در جریان شرکت یکی تامین وجه 50دستگاه تریلر کمپرسی که قبلا خریداری شده و دیگری خرید 10دستگاه کشنده آمیکو عنوان گردیده است. در زیر توضیحات شرکت را که در گزارش افزایش سرمایه آن آمده است را مشاهده می کنید:

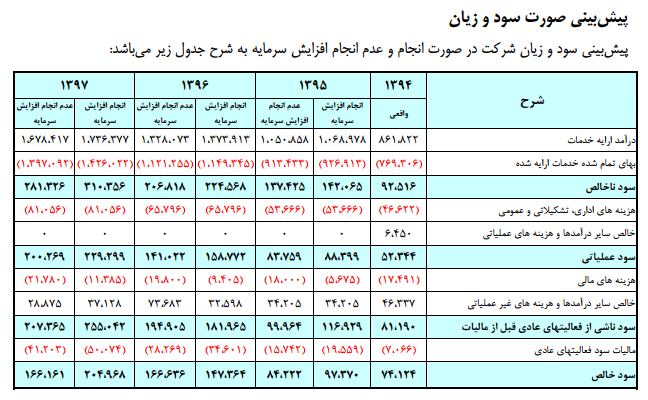

در ادامه صورت سود و زیان پیش بینی شده شرکت را تا پایان سال 97 مشاهده میکنید. شرکت در بودجه ای که بر اساس عملکرد 3ماهه خود به بازار ارسال نمود دقیقاً مطابق با گزارش توجیهی افزایش سرمایه پیش بینی سود خود را 16درصد تعدیل مثبت داد. تعدیلی که تنها با کاهش هزینه های مالی شرکت که میبایست اولین اثر هر افزایش سرمایه کارایی باشد، صورت گرفته است. ولی نکات مهم در سود پیش بینی شده سالهای 96 و97 شرکت نهفته است جایی که شاهد پیش بینی رشد سودآوری فوق العاده شرکت هستیم.

همانگونه که مشاهده می شود شرکت رشد 51درصدی سود را برای سال مالی 96 نسبت به سال 95 پیش بینی نموده است یعنی حدود 45 تومان سود به ازای هرسهم شرکت. همچنین برای سال مالی 97 حتوکا پیش بینی کرده 62تومان سود به ازای هر سهم سودسازی داشته باشد و این یعنی رشد 110 درصدی سودآوری شرکت برای سال مالی97 نسبت به سال 95!!! رشد سودآوری فوق العاده ای که اگر مطابق با پیش بینی ها محقق گردد، در کمتر شرکتی در شرایط فعلی رکود اقتصادی در بورس سراغ داریم.

برای عملکرد یک ساله منتهی به شهریور مشخص شد:

معرفی ۷ صندوق برتر با بازدهی تا ۷۷ درصدی/ یک کارگزاری در صدر

عملکرد

یک ساله ۱۸۰ صندوق سرمایه گذاری با اشکال مختلف نشان می دهد ۷ صندوق با

بازدهی حداکثر ۷۷ درصدی عملکرد قابل قبولی داشته اند و دو صندوق تحت مدیریت

کارگزاری بانک توسعه صادرات در صدر ایستاده اند.

به گزارش پایگاه

خبری بورس پرس، سابقه تاسیس و راه اندازی اولین صندوق های سرمایه گذاری در

دنیا مربوط به سال ١٨٢٢ (در هلند) و در ایران سال 86 است که به علت

برخورداری از ویژگی ها و مزیت های متعدد، توانسته اند بخش قابل توجهی از

سرمایه ها را جذب کنند و موجب کاهش ریسک سرمایه گذاران شوند.

براساس

این گزارش، طبق آخرین آمار مندرج در سایت شرکت مدیریت فناوری بورس ایران

fipiran.com/Fund/MFComparing/1 تاکنون 180 صندوق سرمایه گذاری مختلف و

شامل سه گروه صندوق سرمایه گذاری در سهام، با درآمد ثابت و مختلط در بازار

سرمایه ایران فعال هستند که مقایسه آنها در دوره های مختلف می تواند جالب

باشد.

در این میان بررسی عملکرد 12 ماهه منتهی به 28 شهریور 95

صندوق سرمایه گذاری در سهام نشان می دهد در برابر میانگین بازدهی حدود 24

درصدی شاخص کل بورس، 7 صندوق با بازدهی 77 تا 60 درصدی، بهترین عملکرد را

داشته اند.

در صدر صندوقهای سرمایهگذاری در سهام، صندوق سرمایه

گذاری توسعه صادرات تحت مدیریت کارگزاری بانک توسعه صادرات با کسب

بازدهی بیش از 77 درصدی قرار دارد.

این صندوق درحال حاضر دارای سه

سرمایهگذار حقوقی و بیش از 300 سرمایهگذار حقیقی است و امکان

سرمایهگذاری متقاضیان جدید از طریق شعب کارگزاری امکان پذیر وجود دارد.

در

رده های بعدی هم صندوق های ذوب آهن، ایساتیس، مشترک گنجینه ی مهر، بانک

اقتصاد نوین، نقش جهان و کارآفرینان برتر آینده با بازدهی 72 تا 60 درصدی

قرار گرفته اند.

همچنین در بین 17 صندوق سرمایه گذاری مخلتط ،

صندوق سرمایهگذاری توسعه پست بانک با بازدهی سالانه 61.6 درصدی در

جایگاه نخست ایستاده است. این صندوق چهار سرمایه گذار حقوقی و حدود 1300

سرمایهگذار حقیقی دارد.

صندوق های سرمایه گذاری مختلط آسمان

خاورمیانه، تجربه ایرانیان، آرمان اندیش هم نیکوکاری ایتام برکت با بازدهی

سالانه 51 ، 30 ، 28 و 27 درصدی نسبت به دیگر صندوق ها عملکرد بهتری داشته

اند.

بررسی ها از عملکرد 52 صندوق سرمایه گذاری از نوع با درآمد

ثابت هم نشان می دهد صندوق نیکوکاری پرسپولیس با بازدهی سالانه 36 درصدی در

رتبه اول جای گرفته است.

صندوق های نیکوکاری حافظ، نیکوکاری

دانشگاه الزهرا(س)، قابل معامله اعتماد آفرین پارسیان (ETF) و درآمد ثابت

کاریزما با بازدهی 27 ، 26، 25.6 و 25 درصدی ، کارنامه قابل قبولی را به

همراه داشته اند.

نگاهی به "حکشتی" پس از لغو تحریم ها/ برجام، فرصتی طلایی برای بازگرداندن مشتریان صنعت حمل و نقل دریایی

با

لغو تحریم ها و اجرایی شدن برجام "حکشتی" توانست در بازه ای کوتاه و با

گسترش فعالیت هایش دو بار رتبه جهانی خود را ارتقا داده و به جایگاه نوزدهم

دست یابد. این موفقیت در حالی رقم خورده که به دلیل شرایط و اوضاع

نامطلوب در حوزه حمل و نقل دریایی در جهان از منظر کرایه حمل کالا و

محصولات، بسیاری از شرکت های بزرگ همچون هانجین چین و هیوندایی کره

ورشکسته شدند.

صنعت حمل و نقل دریایی بزرگترین صنعت بین المللی در

جهان است که بیش از 2.5 میلیون نفر در این صنعت مشغول به کارند. اما در

این صنعت رکود بازارهای جهانی، وجود مازاد ظرفیت و افزایش قیمت سوخت و به

ویژه اعمال تحریم های بین المللی از مهمترین چالش های است که صنعت حمل و

نقل در سنوات گذشته با آن مواجه بوده است .

به گزارش بورسینس به

نقل از بورس نیوز، صنعت حمل و نقل دریایی از آنجایی حائز اهمیت است که به

دلیل تأثیر گذاری آن بر قیمت تمام شده کالاها در کشورهای در حال توسعه

جایگاه والایی دارد. در ایران نیز طی سنوات گذشته شاهد آن بودیم که بسیاری

از شرکت های بین المللی بیمه به دلیل ترس از تحریم های آمریکا از تعامل

با شرکت های حمل و نقل کالایی ایرانی خودداری می کردند و کاهش نرخ کرایه

های حمل و نقل، بالا رفتن قیمت سوخت و افت درآمدهای نفتی کشور موجب کاهش

تردد کشتی در بنادر کشور و در نتیجه کاهش درآمد شرکت های کشتیرانی، فعالان

و ذی نفعان در بنادر گردید و هزینه حمل و نقل در قیمت تمام شده کالا در

ایران به حدود دو برابر میانگین جهانی رسید.

در این میان شرکت

کشتیرانی جمهوری اسلامی ایران که تقریباً از سال 88 تحت شدیدترین تحریم

های بین المللی قرار گرفته بود، توانست این محدودیت ها را به فرصت هایی

جهت تشکیل ناوگانی از کشتی های حمل مشتقات نفتی و محصولات شیمیایی فله شده

تبدیل سازد.

با لغو تحریم ها و اجرایی شدن برجام "حکشتی" توانست

در بازه ای کوتاه و با گسترش فعالیت هایش دو بار رتبه جهانی خود را ارتقا

داده و به جایگاه نوزدهم دست یابد. این موفقیت در حالی رقم خورده که به

دلیل شرایط و اوضاع نامطلوب در حوزه حمل و نقل دریایی در جهان از منظر

کرایه حمل کالا و محصولات، بسیاری از شرکت های بزرگ همچون هانجین چین و

هیوندایی کره ورشکسته شدند.

نکته حائز اهمیت دیگر در خصوص صنعت

مورد بحث پیرامون مشکلات مرتبط با بیمه کشتی ها است که با اجرای برجام در

حال حاضر بیمه های بین المللی دیگر از ارایه پوشش های بیمه ای به کشتی های

تجاری ایرانی واهمه نداشته و همکاری های لازم را با آنها دارند و تمام

کشتی ها براحتی می توانند از پرچم کشور ایران بدون هیچگونه نگرانی خاصی

استفاده کنند.

آنچنان که اواخر مرداد ماه تفاهم نامه همکاری بیمه

ای بین شرکت کشتیرانی و کلوپ پی اند آی skuld به امضا رسید تا این شرکت

نروژی با توجه به نوع پوشش شناورها مسئول جبران خسارت بیمه و خدمات بیمه

ای خارج از دریا را ارایه دهد.

همچنین در مرداد ماه سال جاری نیز 9

فروند کشتی مسافری و حمل فیدری متعلق به شرکت کشتیرانی والفجر از زیر

مجموعه های "حکشتی" تحت پوشش کلوپ بین المللی P&I قرار گرفت تا پس از

لغو محدودیت ها در ناوگان تجاری (فله ،کانتینر و جنرال کارگو) تردد ناوگان

مسافری نیز بار دیگر به شرایط قبل بازگشته و با تکمیل کمربند حمل و نقلی،

تردد کشتی ها تحت پرچم سه رنگ جمهوری اسلامی ایران در حوزه حمل و نقل

کالا به اقصی نقاط دنیا انجام پذیرد و این اتفاق حدوداً یک هفته پس از

خروج نام سه شرکت ایرانی از فهرست تحریم های اروپا رقم خورد تا همکاری با

این مجموعه ها که براساس نظر اتحادیه اروپا از سال 2008 تا 2015 میلادی

ممنوع شده بود، مجدد از سر گرفته شود.

همچنین، توسعه خطوط و ابعاد

همکاری های این مجموعه بورسی پس از اجرای برجام به امضای تفاهم نامه

همکاری میان "حکشتی" و موسسه رده بندی GL DNV نروژ شد تا همکاری های دو

جانبه میان دو کشور توسعه یابد. با این مضمون که بعد از توافق جامع هسته

ای بین ایران و گروه 1+5 و رفع تحریم ها شرایط ویژه ای برای توسعه همکاری

ها فراهم شده و در همین راستا اغلب کشورهای جهان از جمله ایتالیا، ترکیه و

قزاقستان، به دنبال استفاده از شرایط به وجود آمده در این صنعت هستند.

در

حال حاضر نیز هفت بانک متوسط اروپایی با ایران شروع به همکاری کرده اند و

برخی تضمین های شرکت ها و موسسات بیمه ای نیز شروع شده است؛ بطوریکه

برقراری دوباره خط اروپا به عنوان یکی از دستاوردهای برجام بوده است.

افزون

بر این موارد، پس از توافق برجام و در راستای توسعه خطوط، دفاتر منطقه ای

نیز در کشورهای مختلف بازگشایی شده و افزون بر دفاتر چین، دبی، کره

جنوبی، ژاپن، مالزی، هند و عراق، خطوط حمل و نقل به مقصد مصر، لیبی

،لبنان،آلمان و بلژیک هم راه اندازی شده و دو شرکت مشترک نیز با دو کشور

ایتالیا و آلمان تأسیس گردیده است. بطوریکه در حال حاضر محدودیت های حوزه

کشتیرانی از بین رفته و کشتی های "حکشتی" ماهانه دوبار عازم اروپا ، می

شوند و پس از 12 سال بار دیگر خط آمریکای جنوبی راه اندازی شده است.

همچنین

بعد از سالها خط خلیج فارس به ژاپن و کره جنوبی راه اندازی شد و این جایی

مهم تلقی میشود که بدانیم در کل منطقه خاورمیانه تنها شرکتی که خدمات به

سمت کره جنوبی (بند اینچئون) را ارائه میکند کشتیرانی جمهوری اسلامی ایران

است .

از سوی دیگر خط جدید هند به عراق نیز که مجدد شروع به

فعالیت کرده، از هند به مقصد بندر عباس و بعد به سوی ام القصر عراق

بارگیری می کند.

همچنین امضای تفاهم نامه همکاری بین کشتیرانی

جمهوری اسلامی ایران با کشتیرانی مرسک دانمارک که بزرگترین کشتیرانی

کانتینری جهان محسوب می شود و شرکت جی اس ام سی جی ام فرانسه به عنوان

سومین خط بزرگ کشتیرانی جهان از دیگر نکات مهمی است که در دوران پسا برجام

محقق شده است.

بر این اساس آنچه از این گزارش به دست می آید آن

است که برجام و فضای حاکم بر اقتصاد و مراودات بین المللی ایران در فضای

پسا برجام، فرصتی مغتنم را برای شرکت هایی همچون "حکشتی" فراهم آورده تا

در کنار توسعه خطوط جدید مشتریان خود را نیز بازیابد؛ بطوریکه هم اکنون

کشتی های ناوگان کشتیرانی جموری اسلامی ایران می توانند از بنادر ژاپن،

چین، کره جنوبی، هند و عراق از بنادر اروپایی و آفریقایی نیز بارگیری و در

مسیرهای بین المللی بیشتری تردد کنند.

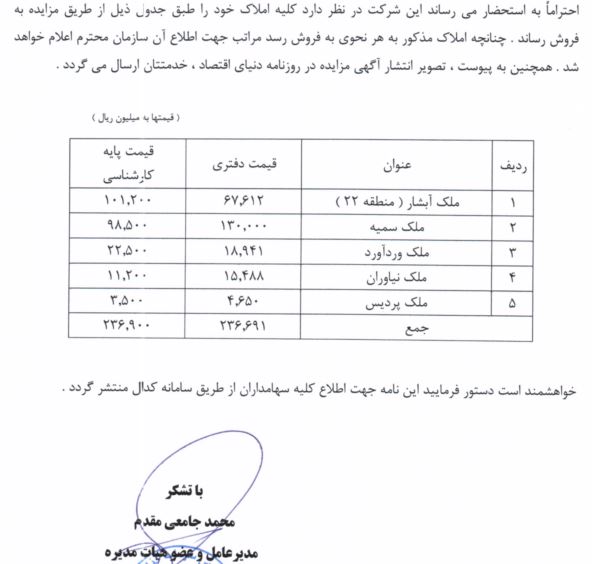

برای دومین مرتبه در سه ماه اخیر:

کاغذ پارس بازهم ساختمان فروخت و سود را افزایش داد/ این بار ۲۵ درصد

کاغذ پارس برای دومین مرتبه در سه ماه اخیر از فروش واحد مسکونی و تعدیل سود ۲۵ درصدی خبر داد.

به

گزارش بورسینس به نقل از پایگاه خبری بورس پرس، شرکت کاغذی پارس که 19

اردیبشهت سال جاری به عنوان اولین شرکت جدید وارد بازار سهام شد و تاکنون

با رشد قیمت 68 درصدی از 150 تومان کشف قیمت به حدود 252 تومان دیروز

رسیده، سود هر سهم سال مالی را افزایش داد.

براساس این گزارش، 16

خرداد سال جاری "چکاپا" با سرمایه بیش از 131 میلیارد تومانی، سود هرسهم

سال مالی جاری را از محل فروش 150 دستگاه از مجموع 577 دستگاه مسکونی با 10

درصد افزایش همراه کرده بود.

حال این شرکت فرابورسی از افزایش

حدود 25 درصدی سود 301 ریالی خبر داد و اعلام کرد: از محل فروش شهرک های

مسکونی مبلغ 88819 میلیون ریال سود غیرعملیاتی و از محل قرارداد منعقد شده

15000 میلیون ریال سود در سرفصل سایر درآمد های عملیاتی حاصل شده که

نهایتأ eps نهایی شرکت در سال مالی منتهی به 1395/08/30 معادل 376 ریال

خواهد بود.

با توجه به بررسی های صورت گرفته در نتیجه اطلاعات افشا

شده فوق، سود (زیان) خالص اعلامی سال مالی منتهی به 1395/08/30 به شرح

جدول ذیل تغییر خواهد یافت. به محض تهیه، اطلاعات تفصیلی نیز متعاقباً

ارائه می گردد.

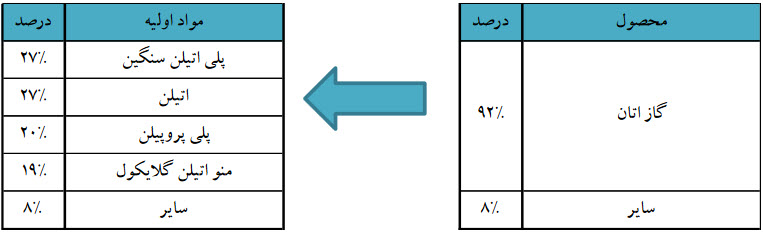

آخرین روز داد و ستد سهام حق تقدم یک شرکت پتروشیمی

امروز آخرین روز داد و ستد سهام حق تقدم یک شرکت پتروشیمی بزرگ و قدیمی بورسی است.

به گزارش بورسینس به نقل از پایگاه خبری بورس پرس، امروز آخرین روز داد و ستد سهام حق تقدم پتروشیمی شازند (اراک) است و در پایان معاملات نماد آن " شاراکح" بسته می شود.

براساس

این گزارش، مجمع فوق العاده 24 اسفند این شرکت بورسی با افزایش سرمایه 40

درصدی این شرکت موافقت کرد تا از مطالبات و آورده نقدی سهامداران ،

سرمایه اسمی "شاراک" از 360 به 504 میلیارد تومان و برسد.

"شاراک"

که سود هر سهم سال مالی 95 را با سرمایه جدید 643 ریال اعلام کرد جزء 50

شرکت بزرگ بورسی و در رتبه 47 به لحاظ ارزش بازار است که 16 شهریور سال 78

برای اولین بار سهام آن در بورس مورد معامله قرار گرفت.

شرکتهای سرمایه گذاری گروه توسعه ملی، تاپیکو و صندوق بازنشستگی کشوری بزرگترین سهامدار این شرکت هستند.